कार्यकालका हिसाबले नेपाल राष्ट्र बैंकका गभर्नर डा. चिरञ्जीवी नेपालको समयावधि अब एक वर्षमात्र बाँकी छ । उच्च पदमा रहेका जोसुकै पनि आफ्नो कार्यकालमा केही यस्तो काम गरौं, जसका कारण कालान्तरसम्म आफूलाई मानिसहरूले सम्झिइरहुन् भन्ने चाहन्छन् ।

चारवर्षअघि तत्कालीन नेपाली कांग्रेस नेतृत्वको सरकारले डा. नेपाललाई गभर्नरमा नियुक्त गरेपछि मौद्रिक मामिला, बैंकिङ क्षेत्र नबुझेका गभर्नर भनेर उनको चर्को आलोचना भएको थियो । हालको सत्तारुढ दल नेपाल कम्युनिष्ट पार्टी (नेकपा), तत्कालीन एमालेसमर्थित कर्मचारी युनियनले डा. नेपाललाई सुरुमै असहयोग गर्ने नीतिअनुरुप आन्दोलनकै घोषणा गर्यो ।

गभर्नर नेपाललाई ‘कार्यक्षमता नभएको’, ‘मौद्रिक मामिला नबुझेको’, ‘बैंकिङ क्षेत्रबारे कम जानकार’ भन्ने आरोपहरूको काम देखाएर खण्डन गर्नु थियो । उनले आफ्नो कार्यकालको पहिलो मौद्रिक नीतिमा नै निर्णय लिए, बैंकहरूको चुक्ता पुँजी ८ अर्ब रुपैयाँ पुर्याउने । गभर्नर नेपालको यो निर्णय कार्यान्वयन हुनसक्नेमा निकै आशंकाहरू जनाइएका थिए ।

बैंकरहरूले त खुलेरै विरोध पनि गरेका थिए । राजनीतिक तबरमा दबाब पनि सिर्जना गरियो तर विश्व बैंकबाट दह्रो ‘ब्याकअप’ पाएका गभर्नर नेपाल आफ्नो निर्णयबाट पछि हटेनन्, २०७४ असारभिक्रमा ८ अर्ब चुत्ता पुँजी पुर्याइ छाड्न निर्देशन दिए ।

अहिले अस्तित्वमा रहेका २८ वाणिज्य बैंकमध्ये कुमारी बैंक र एनसीसी बैंकमध्ये सबैले चुक्ता पुँजी पुर्याइसकेका छन् । जीतबहादुर श्रेष्ठ, लक्ष्मीबहादुर श्रेष्ठ दाजुभाइको अधिकांश स्वामित्व रहेका दुई बैंकहरू नेपाल बंगलादेश बैंक (एनबी बैंक) र नेपाल क्रेडिट एन्ड कमर्स बैंक (एनसीसी) बैंकमा सुशासनसम्बन्धी समस्या आएपछि नेपाल राष्ट्र बैंकले हस्तक्षेप नै गर्नुपर्यो ।

एनबी बैंकमा बंगलादेशी बैंकको समेत सेयर लगानी भएका उक्त बैंकको प्रमोटर्स सेयर विदेशी बैंकले ग्रहण गर्यो, तर एनसीसी बैंकको सुधार राष्ट्र बैंकमार्फत गराउने प्रयासका बाबजुद ऊक्त बैंकले हालसम्म चुत्ता पुँजी पुर्याउनै सकेन् । लगभग यस्तै कथा छ, कुमारी बैंकको पनि । सुशासनसम्बन्धी समस्या देखिएका यी बैंकहरूबाहेक अन्य प्रायः सबै बैंकहरूले राष्ट्र बैंकले तोकेअनुसारको चुक्ता पुँजी पुर्याए ।

यसरी पुर्याइयो चुक्ता पुँजी

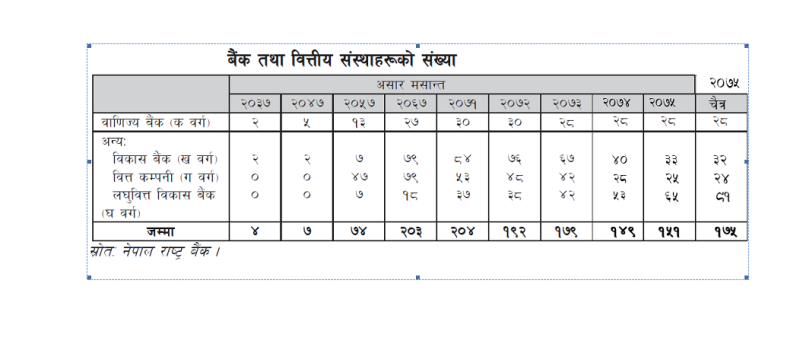

बैंक तथा विक्तीय संस्थाहरूले सहजै चार गुणाले चुत्ता पुँजी पुर्याएका भने होइनन् । पुँजी वृद्धिका लागि उपाय थिए– हकप्रद सेयर, बोनस सेयर जारी गर्ने वा मर्जर/एक्विजिसन गरेर जाने । बैंकहरूले यी सबै किमिसका उपाय अपनाए । फलतः एकातिर बैंकहरूको चुक्ता पुँजी पुग्यो, अर्कातिर बैंक तथा वित्तीय संस्थाको संख्या १०० भन्दा बढीले नै घट्न पुग्यो ।

नेपालमा मर्जर एन्ड एक्विजिसन तथा बैंक–वित्तीय संस्थाको पुँजी वृद्धिको नीति अघि सारिँदा दुईवटा मुख्य लक्ष्य राखिएको देखिन्छ । १. समग्र बैंक तथा वित्तीय संस्थाको संख्या १०० मा झार्ने र २. ठूला वाणिज्य बैंकहरूको संख्या १० वटामा झार्ने ।

नेपालमा बैकिङ प्रणाली खण्डीकृत अवस्थामा रहेको र ठूलो संख्यामा स्थापना भएका स–साना बैंकहरूको पुँजीको आधार सानो भएको कारण तिनीहरूले लागत कम गरी बढी मुनाफा आर्जन गर्न नसकेकोले ठूलो मात्रामा दीर्घकालीन अवधिको लगानी आवश्यक पर्ने पूर्वाधार क्षेत्रमा विद्यमान बैंकिङ संरचनाले आवश्यक साधन उपलव्ध गराउन नसकेको’ भन्ने ठहरका आधारमा संख्या घटाउने र पुँजी बढाउने अभियान सुरु गरिएको हो ।

यसको सोझो आशय नै बैंक तथा वित्तीय संस्थाको संख्या धेरै भयो, यिनको पुँजीगत क्षमता निकै कम भयो र समग्रमा यिनले खासै महत्वपूर्ण योगदान दिन सकेनन भन्ने नै हो ।

देशमा आर्थिक उदारीकरणपछि बैंक तथा वित्तीय संस्थाहरूको संख्यामा झन्डै २ सय प्रतिशत वृद्धि भयो भने तिनको कारोबार तीन हजार गुणाले बढेको छ । आर्थिक वर्ष २०४७ सालको असारमा ७ वटाको संख्यामा रहेका बैंक तथा वित्तीय संस्थाहरू २०७१ असारमा २०४ पुगिसकेका थिए । तीमध्ये वाणिज्य बैंकहरूको संख्या उदारीकरणपूर्वको ५ वटाबाट बढेर ३० वटा पुगेका थिए ।

संख्यात्मक रूपमा बैंक तथा वित्तीय संस्थाहरूको संख्या धेरै भए पनि तिनको खण्डीकृत अवस्थाले नेपालजस्तो सानो देश, जसको अर्थतन्त्रको आकार ३० अर्ब अमेरिकी डलर बराबर पनि पुग्दैन, यस्तो अवस्थामा धेरै वित्तीय लागत बढाएको ठहर गरेर नै संख्या घटाउने अभियान सुरु गरिएको हो ।

तर जुन रूपले बैंकहरुको संख्या घटाउने अपेक्षा गरिएको थियो, त्यसमा राष्ट्र बैंक विफल नै हुनपुग्यो । खासगरि वाणिज्य बैंकहरूको संख्या घटाउनका लागि त राष्ट्र बैंकले चालेका नीतिका कुनै प्रभाव नै परेन भन्दा पनि हुन्छ ।

०७१–७२ को असारमा ३० वटामा रहेका वाणिज्य बैंकहरू त्यसपछि २८ वटामा मात्र कायम भए । जम्मा दुईवटा वाणिज्य बैंक, ग्रान्ड बैंक लिमिटेड र बैंक अफ एसियामात्रै अर्कोमा गाभिएर अस्तित्वविहीन भए । विकास बैंकबाट स्तारोन्नति भएर वाणिज्य बैंक बनेको ग्रान्ड बैंक सुशासनसम्बन्धी समस्याका कारण निकै ठूलो समस्यामै पर्ने सङ्केत देखिएपछि प्रभु बैंकले किन्यो ।

एकै व्यावसायिक घराना वा उनीहरूकै समूहसँग सम्बन्धित भएका कारण एनआईसी र बैंक अफ एसिया गाभिएका हुन् । यसले के देखाउँछ भने ‘क’ वर्गका वाणिज्य बैंकहरूमा इगोको समस्या छ, तिनीहरू सहजै एक आपसमा गाभिन वा अस्तित्व नै बिलिन भएर किनिन चाहँदैनन ।

यस कुराको पुष्टि लक्ष्मी बैंक र एभरेष्ट बैंकबीच अन्तिम अवस्थामा गएर मर्जरको प्रक्रिया भाँडिएको वा एनसीसी बैंक र एनबी बैंक गाभ्ने प्रक्रिया नमिलेको जस्ता कुराहरूले पनि पुष्टि गर्दछन् । नेपाल राष्ट्र बैंकले मौद्रिक नीति आउनु अगावै मर्जरका लागि प्रस्ताव अघि सार्न दिएको निर्देशनअनुसार अहिले १५ वटा बैंकहरूले आशयपत्र बुझाएको समाचार बाहिर आएको छ ।

प्रस्ताव अघि बढाउने ती १५ बैंकहरूबाहेक हाल मर्जरमा गइसकेका ग्लोबल आइएमई र जनता बैंकसहित १७ बैंक गाभिएर ९ बैंक बने भने पनि फेरि अस्तित्वमा १८ देखि २० वटा वाणिज्य बैंकहरू रही नै रहने छन् ।

बैंकहरूको संख्या घटाउनका लागि सरकारी स्वामित्वका तीनवटै बैंकहरू राष्ट्रिय वाणिज्य बैंक, नेपाल बैंक र कृषि विकास बैंकलाई पनि गाभ्नु पर्ने हुन्छ । यो त्यति सहज छैन । यस्तै विदेशी लगानीका बैंकहरू पनि राष्ट्र बैंकको मर्जरको योजनामा उत्सुक छैनन् ।

बैंकिङ प्रणालीलाई स्वस्थ बनाइनु पर्छ, बलियो बनाइनु पर्छ भन्नेमा शायदै अर्को राय हुनसक्ला, तर गभर्नर नेपाल आफू पदबाट बाहिरिनुपूर्व नै जसरी भए पनि बैंकहरूको संख्या घटाइ छाड्छु भनेर हठपूर्वक लागेका छन्, त्यसले उनको दूरदर्शिता होइन ।

केबल आफ्नो कार्यकालको एक उपलब्धी देखाउने रहरमात्र ठहर हुन्छ । यो नीतिगत व्यवस्था कार्यान्वयन गर्दा हाम्रो अर्थतन्त्रको आवश्यकता के हो ? प्राथमिकता के हो ? भन्ने कुरालाई पनि विचार गर्नुपर्ने हुन्छ ।

बिग मर्जरका सकारात्मक र नकारात्मक पक्ष (प्रो एन्ड कन्स) हरू के के हुन् भन्ने विषयमा पहिला नेपाल राष्ट्र बैंकले अध्ययन–अनुसन्धान गराएरमात्र अघि बढ्नु उपयुक्त हुन्छ ।